固定資産税

目次

- 1 課税の対象となる固定資産

- 2 固定資産税を納める方

- 3 税額の算出方法

- 4 土地に対する課税(現在のページ)

- 5 家屋に対する課税

- 6 償却資産に対する課税

- 7 納税の方法

- 8 評価替え

- 9 固定資産の縦覧制度

- 10 固定資産の評価額についての審査の申出

4 土地に対する課税

(1)評価のしくみ

固定資産評価基準により、地目別に定められた評価方法により評価します。

(2)地目

地目は、宅地、田および畑(あわせて農地といいます。)、鉱泉地、池沼、山林、牧場、原野および雑種地をいいます。固定資産税の評価上の地目は、登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目によります。

(3)地積

地積は、原則として登記簿に登記されている地積によります。

(4)評価額

評価額は、宅地の場合、地価公示価格や不動産鑑定士が算定した鑑定評価価格を基礎とした標準宅地の適正な時価に基づき決定します。

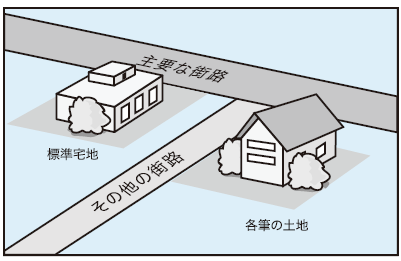

宅地評価の仕組み(市街地宅地評価法の場合)

1 用途地区および状況類似地域の区分

・商業地や住宅地など利用状況に応じて用途地区を区分し、それを街路の状況や公共施設等からの距離などを考慮して状況が、類似する地域に区分

2 標準宅地の選定

・状況類似地域の中から、奥行、間口、形状などが標準的な宅地を選定

3 主要な街路の路線価付設(注1)

・標準宅地の面する街路に付設

地価公示価格(注2)、鑑定評価価格を活用

4 その他の街路の路線価付設

・状況類似地域内の各街路は、主要な街路と比較して路線価を付設

路線価図を公開しています。

閲覧場所は各区役所課税課および、市役所内情報プラザです。

インターネットでも閲覧できます。(ただし毎年7月下旬頃更新)

インターネットでの閲覧は「全国地価マップ」へ

5 各筆の土地の評価

・各筆の土地の評価を、その土地が面する街路の路線価を基礎として、形状などに応じて補正を行う手続きにより決定

地価下落地域に所在する土地は、時点修正を行っています。

注1 路線価と呼ばれるものには、各市町村が算定する「固定資産税路線価」のほかに、相続税や贈与税の算出の基礎となる「相続税路線価」があります。「相続税路線価」は、各国税局(税務署)が算定します。

注2 地価公示価格は特殊な事情などが取り除かれた、自由な取引において通常成立すると考えられる1平方メートルあたりの価格を示しており、国土交通省の土地鑑定委員会が決定しています。

(5)課税標準額の算出

ア 住宅用地に対する課税標準の特例措置

住宅用地(現実に住宅の敷地に利用されている土地)は、固定資産税・都市計画税が軽減されます。

(都市計画税については「都市計画税」をご覧ください。)

(ア)住宅用地の範囲

特例措置の対象となる「住宅用地」の面積は、家屋の敷地の用に供されている土地の面積に次表の住宅用地の率を乗じて求めます。(専用住宅の場合でも延床面積の10倍までが限度です。)

イ 専用住宅(注3)

| 居住部分の割合(注4) | 住宅用地の率 |

|---|---|

| 全部 | 1.0 |

ロ ハ以外の併用住宅

| 居住部分の割合(注4) | 住宅用地の率 |

|---|---|

| 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 |

ハ 地上5階以上の耐火建築物である併用住宅

| 居住部分の割合(注4) | 住宅用地の率 |

|---|---|

| 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 |

| 4分の3以上 | 1.0 |

注3 「専用住宅」とは、全て住宅として利用されている家屋をいい、「併用住宅」とは、その一部が住宅として利用されている家屋をいいます。たとえば、1階が店舗で2階が住宅となっている家屋などです。

注4 「居住部分の割合」は、家屋の延床面積に対する居住部分の床面積の割合をいいます。

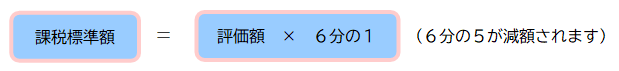

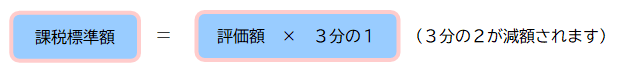

(イ)住宅用地の区分及び軽減割合

住宅用地は、小規模住宅用地とその他の住宅用地に区分され、その区分に応じて税負担が異なります。

・小規模住宅用地

住宅1戸あたり200平方メートルまでの部分をいいます。

・その他の住宅用地

住宅1戸あたり200平方メートルを超える部分をいいます。

(例)

一戸建住宅の敷地が300平方メートルの場合、200平方メートルが小規模住宅用地で、残りの100平方メートルがその他の住宅用地となります。

【住宅用地の申告】

住宅用地に対する課税標準の特例の適用にあたっては申告が必要です。

住宅用地の申告をしなければならない場合

・住宅を新築・増築した場合

・住宅を建て替える場合

・住宅を取り壊した、または家屋の用途を変更(事務所・店舗などから住宅、住宅から事務所・店舗など)した場合

・住宅用地を所有し、または新たに所有することになった方で、まだ申告をされていない場合

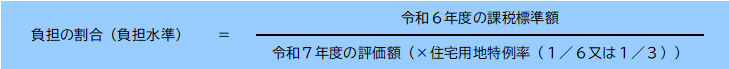

イ 負担調整措置

土地の課税標準額の算出にあたっては、急激な税負担の増加を避けるため、あるいは税負担の公平を図る趣旨から、従来より負担調整措置が取られています。

(ア)宅地等に係る負担調整措置

令和7年度の課税標準額を求めるには、令和7年度の評価額と令和6年度の課税標準額の割合(以下「負担の割合」といいます。)により、次の方法で計算します。

ただし、令和6年中に地目変換、分合筆、地積更正及び用途変更(住宅用地から住宅用地以外、住宅用地以外から住宅用地)等の事情があった土地については、別の方法により課税標準額の見直しを行います。

負担の割合は、令和6年度の課税標準額を令和7年度の評価額で除して求めます。ただし、小規模住宅用地、その他の住宅用地については、令和7年度の評価額に住宅用地特例率(小規模住宅用地は6分の1、その他の住宅用地は3分の1)を乗じます。

・商業地等

商業地等とは、住宅用地を除く宅地などをいいます。

ア 負担の割合が70%を超える商業地等については、令和7年度の評価額の70%を課税標準額とします。

イ 負担の割合が60%以上70%以下の商業地等については、令和6年度の課税標準額を据え置きます。

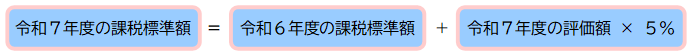

ウ 負担の割合が60%未満の商業地等については、令和6年度の課税標準額に令和7年度の評価額の5%を加えた額を令和7年度の課税標準額とします。

上記により求めた額が、評価額の60%を上回る場合には60%とし、評価額の20%を下回る場合には20%とします。

・住宅用地

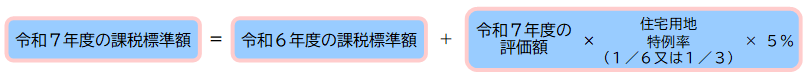

ア 負担の割合が100%以上の住宅用地については、令和7年度の評価額に住宅用地特例率(6分の1または3分の1)を乗じて得た額(以下「特例適用後の額」といいます。)を課税標準額とします。

イ 負担の割合が100%未満の住宅用地については、令和6年度の課税標準額に特例適用後の額の5%を加えた額を令和7年度の課税標準額とします。

上記により求めた額が、特例適用後の額を上回る場合には特例適用後の額とし、特例適用後の額の20%を下回る場合には20%とします。

注 詳しくは「ウ 評価額に対する課税標準額の割合(イメージ図)」をご覧ください。

(イ)農地(一般農地及び市街化区域農地)に係る負担調整措置

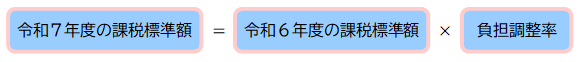

令和6年度の課税標準額に負担の割合に応じた負担調整率を乗じた額を令和7年度の課税標準額とします。

| 負担の割合(負担水準) | 負担調整率 |

|---|---|

| 90%以上 | 1.025 |

| 80%以上90%未満 | 1.05 |

| 70%以上80%未満 | 1.075 |

| 70%未満 | 1.10 |

注 負担の割合(負担水準)については、「(ア)宅地等に係る負担調整措置」をご覧ください。

市街化区域農地については課税標準の特例措置があります。

上記計算式により求めた額と以下の計算式により求めた額を比べ、いずれか小さい額が課税標準額になります。

(ウ)その他(一般山林等)に係る負担調整措置

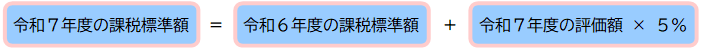

令和6年度の課税標準額に令和7年度の評価額の5%を加えた額を令和7年度の課税標準額とします。

上記により求めた額が、評価額を上回る場合は評価額と同じ額とし、評価額の20%を下回る場合には20%とします。

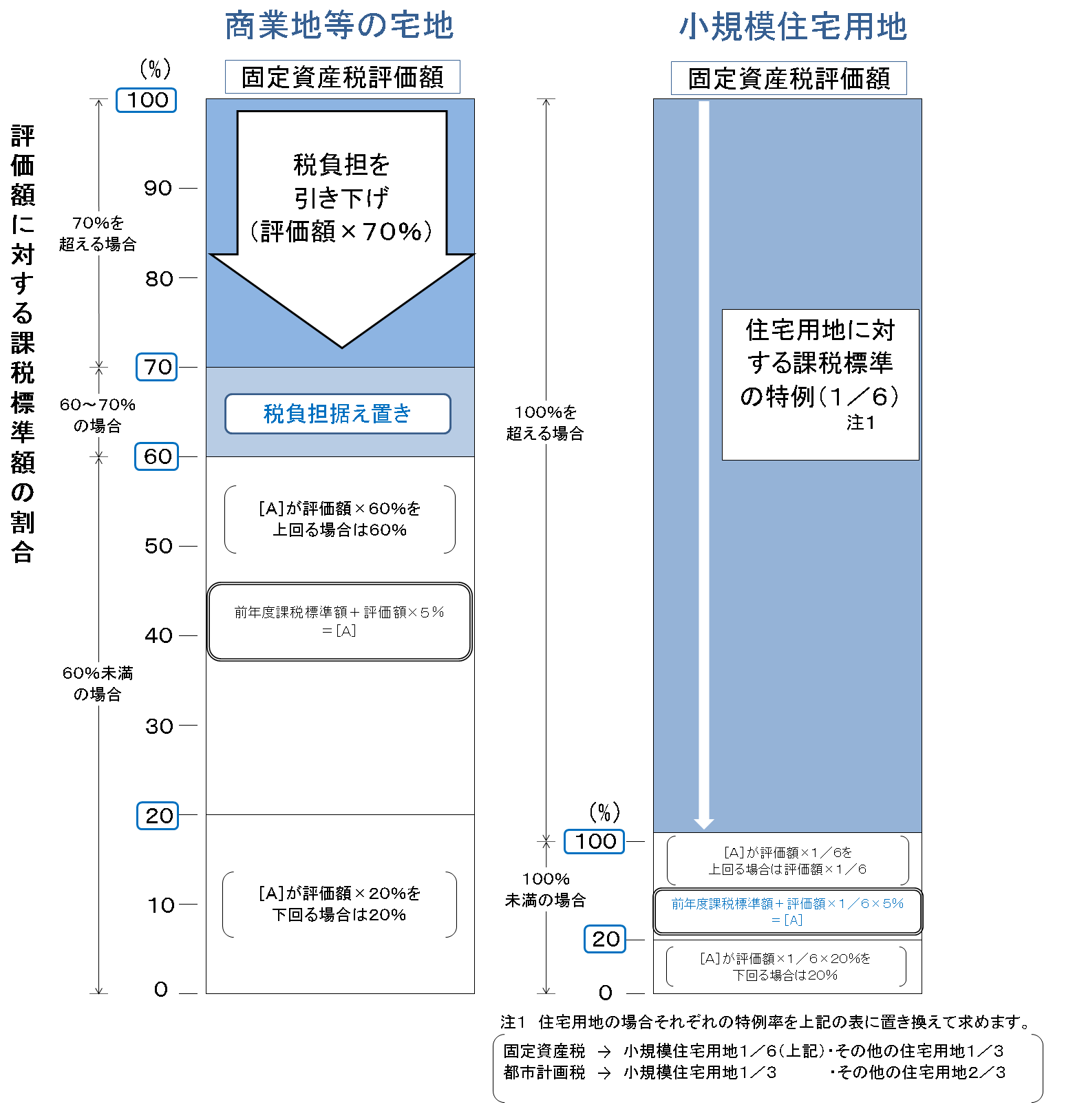

ウ 評価額に対する課税標準額の割合(イメージ図)

令和6年度から令和8年度の宅地について税負担の調整措置を図示すると、下の図のようになります。

固定資産税の概要 他のページのご案内

- 1 課税の対象となる固定資産

- 2 固定資産税を納める方

- 3 税額の算出方法

- 4 土地に対する課税(現在のページ)

- 5 家屋に対する課税

- 6 償却資産に対する課税

- 7 納税の方法

- 8 評価替え

- 9 固定資産の縦覧制度

- 10 固定資産の評価額についての審査の申出

お問い合わせ先

東区

東区 博多区

博多区 中央区

中央区 南区

南区 城南区

城南区 早良区

早良区 西区

西区