個人市民税(住民税)

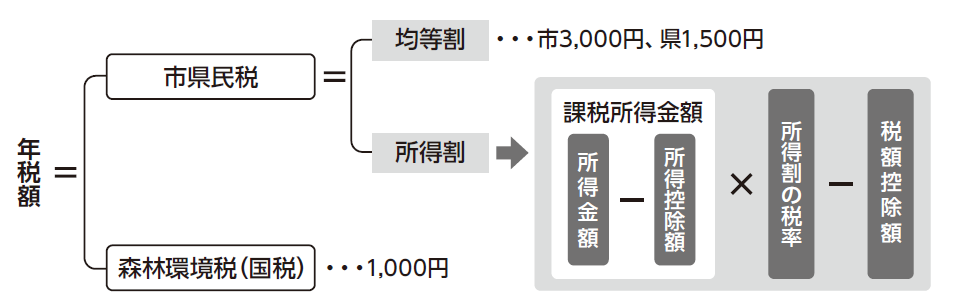

個人の市民税は、前年1年間の所得に対して課税される税金で、原則として1月1日現在の住所地の市町村で課税されます。税額は広く均等に負担していただく均等割と所得に応じて負担していただく所得割との合計額です。

なお、個人の県民税の申告と納税は、個人の市民税とあわせて行うこととなっています。

また、令和6年度からは個人市県民税とあわせて、森林環境税(国税)が課税されます。

目次

1 個人の市民税を納める方(納税義務者)

個人の市民税の納税義務者は次のとおりです。

| 個人市民税納税義務者 | 納めるべき税額 |

|---|---|

| 区内に住所を有する個人 | 均等割と所得割と森林環境税 |

| 区内に事務所、事業所又は家屋敷を有する個人で、その区内に住所を有しない個人 | 均等割 |

その区内に住所を有するかどうか、また、事務所などを有するかどうかは、その年の1月1日現在の状況で判定します。

- 注1

「総所得金額」…利子所得、配当所得(申告分離課税を選択した上場株式等に係る配当を除きます。)、不動産所得、事業所得、給与所得、譲渡所得、一時所得、雑所得の合計額(所得に赤字の金額がある場合は、原則として他の所得と通算した後の金額)で、損失の繰越控除(原則として前年までの所得から差し引けなかった赤字の所得金額や雑損控除の金額を翌年の所得から差し引くこと)後の金額をいいます。 - 注2

「総所得金額等」…損失の繰越控除後の総所得金額(注1)、株式等の譲渡所得等の金額、申告分離課税を選択した上場株式等の配当所得の金額、先物取引の雑所得等の金額、特別控除額を控除する前の分離課税分の譲渡所得の金額、山林所得金額、退職所得金額(分離課税分を除きます。)の合計額をいいます。 - 注3

「合計所得金額」…上記の総所得金額等(注2)の説明文の「損失の繰越控除後」を「損失の繰越控除前」と読みかえたものをいいます。 - 注4

「扶養親族」…16歳未満の年少扶養親族を含みます。

2 税額の算出方法

均等割

均等割は、地域社会の費用の一部を広く均等に市民の方に負担していただく趣旨で設けられているものです。

市民税3,000円、県民税1,500円となっております。

(県民税均等割のうち、500円は福岡県森林環境税相当額です。)

<平成26年度から令和5年度までの均等割額について>

上記期間の均等割は、市民税3,500円、県民税2,000円でした。

東日本大震災復興基本法の理念に基づいて、関係法令等の改正が行われ、地方公共団体が実施する防災のための施策に要する費用の財源を確保するため、全国的に、臨時の措置として平成26年度から令和5年度までの間、個人市民税および個人県民税の均等割額が引き上げられ、それぞれ500円ずつが加算されていました。

<福岡県森林環境税について>

福岡県では、荒廃した森林を再生し、森林の働きを発揮できる健全な状態で次世代に引き継ぐために、福岡県森林環境税条例及び福岡県森林環境税基金条例に基づき、福岡県森林環境税が平成20年度から導入されています。

- 【税の使途】 荒廃した森林の再生、県民参加の森林づくりの推進

- 【税額】 個人:年間500円(県民税均等割に上乗せされます。)

| 福岡県森林環境税の使いみち等について | 福岡県林業振興課 TEL 092-643-3540 |

|---|---|

| 福岡県森林環境税のしくみ等について | 福岡県税務課 TEL 092-643-3064 |

所得割

所得割は前年1年間(1月~12月)の所得をもとに計算されます。

所得割=(所得金額ー所得控除額)×所得割の税率ー税額控除額

(詳細は下記リンク先を参照ください)

森林環境税(国税)について

令和6年度から、森林の整備及びその促進に関する施策の財源として、森林環境税(国税)が課税されます。

森林環境税(国税)については、その税収の全額が森林環境譲与税として都道府県・市町村へ譲与されます。

【税額】 年間1,000円

詳しくはこちらをご確認ください。

お問い合わせ先

東区

東区 博多区

博多区 中央区

中央区 南区

南区 城南区

城南区 早良区

早良区 西区

西区